Het voorstel over de nieuwe Europese begrotingsregels moet terug naar de tekentafel. Het is absoluut cruciaal dat er opnieuw meer investeringen komen.

Valdis Dombrovskis, vice-voorzitter Europese Commissie, en Paolo Gentiloni, Europees Commissaris Financiën (© European Union, 2023/EC - Audiovisual Service/Photo: Christophe Licoppe)

Een financiële crisis en een Eurocrisis beheersten de eerste helft van het vorige decennium. Als reactie werden toen verregaande begrotingsregels ingevoerd, die nauwelijks tot minder overheidsschulden hebben geleid. Hoofdreden? De regels remmen de groei. De Europese Commissie komt nu met een voorstel voor nieuwe regels. Ondanks enkele goede elementen in het voorstel, moeten we erover waken dat de geschiedenis zich niet herhaalt.

DE EUROPESE BEGROTINGSREGELS: ARBITRAIR EN CONTRAPRODUCTIEF

Waarom zijn er überhaupt Europese begrotingsregels nodig? In tegenstelling tot wat je zou denken, waren de uitvinders van de Euro niet bang dat ze elkaar geld zouden moeten toeschieten. De stichters waren vooral bang van fiscal dominance: dat te veel overheidsschuld de inflatie zou opdrijven, omdat de onafhankelijkheid van het monetair beleid zou worden ingeperkt.

De magische getallen die daarvoor werden uitgekozen, zijn volstrekt arbitrair: de staatsschuld van elke lidstaat moet onder de 60% van het bbp blijven en het begrotingstekort mag niet hoger oplopen dan 3%. De 60% was het gemiddelde van de schuldenlast van de stichtende lidstaten, terwijl de 3% zou zorgen voor een convergentie naar die 60%. In werkelijkheid is de reden prozaïscher: de Franse ambtenaren die met de 3% op de proppen kwamen, gingen uit van het Franse tekort en vonden die 3 best een harmonisch getal.1

Fiscal dominance bleek een luchtspiegeling. Zeker nadat sinds 2010 de geldhoeveelheid verdubbelde door het nulrentebeleid van de ECB, zonder noemenswaardig effect op de inflatie. Dat betekent niet dat er geen regels nodig zijn, maar wel om een andere reden: omdat de insolventie van één lidstaat onvermijdelijk de verantwoordelijkheid van de andere wordt.

DE REGELS KONDEN DE EUROCRISIS NIET VERMIJDEN

En toen kwam de Eurocrisis. In tegenstelling tot wat iemand als Geert Noels je zou laten geloven, had de Eurocrisis weinig tot niets te maken met lidstaten die het geld door ramen en deuren naar buiten smeten. Spanje, Italië en Ierland hadden géén primaire tekorten voor de financiële crisis, in tegenstelling tot Griekenland. De Eurocrisis was dan ook geen schuldencrisis, maar een crisis van de architectuur van de Eurozone.2 Terwijl sommige landen serieuze overschotten boekten, bouwden anderen tekorten op. Die waren onderling afhankelijk.

Landen als Duitsland hadden hun economisch model gebouwd op handelsoverschotten ten opzichte van het buitenland. De landen in de periferie hadden eerder een model dat gestoeld was op loon- en consumptiegroei. Het Duitse model bestond uit een beleid van begrotingsoverschotten, lage loonstijgingen, lage investeringen en een lage inflatie. Zo groeide de economie niet door een hogere productiviteit, maar de facto door werkloosheid te exporteren naar de buurlanden. Dit beggar-thy-neighbour-beleid was niet zo'n probleem toen de Duitse Mark nog bestond: om de zoveel jaren kwam er een herwaardering ten opzichte van de andere munten, die de onevenwichten corrigeerde. De euro, die relatief te zwak was voor de Duitse economie, zette een turbo op dat model – en zo op het uit elkaar drijven van Noord en Zuid.

In tegenstelling tot wat Geert Noels je zou laten geloven, had de Eurocrisis weinig te maken met lidstaten die het geld door ramen en deuren naar buiten smeten.

Toen de onrust op de financiële markten toesloeg, vluchtte het kapitaal weg richting veiliger oorden. Meer bepaald richting de lidstaat met de meest liquide overheidsschulden: Duitsland. De lidstaten in de periferie kregen hun schulden niet meer gefinancierd. In de VS, het Verenigd Koninkrijk of Japan zou de centrale bank dan ingrijpen. Dat zorgt voor een zekerheid voor beleggers: ze weten immers dat ze hun obligatie uiteindelijk altijd kwijtraken. Niets van dat alles in de Eurozone. Het Verdrag van Maastricht voorzag een verbod op monetaire financiering, waardoor dat uitgesloten was. Strengere begrotingsregels zouden daar niets aan veranderen.3

Hoe moest dat worden opgelost? Ten eerste moest de ECB lender of last resort worden, zodat de rust kon terugkeren op de markten voor overheidsschuld. Ten tweede moest het pro-cyclisch begrotingsbeleid op de schop, dat de crisis steeds verder verdiept door besparingen. Meer fundamenteel moeten de macro-economische onevenwichten in de Eurozone worden aangepakt. Niet enkel de landen met tekorten, maar óók de landen met overschotten moesten aan de slag. Terwijl de landen met tekorten nood hadden aan een stapsgewijze sanering, hadden de landen met overschotten nood aan een expansief investeringsbeleid. Dat zou de vraag naar importen opdrijven en voor een hogere inflatie zorgen, wat de sanering in de periferie zou vergemakkelijken. Als de aanpassing alleen maar zou komen van besparingen door de zwakkere lidstaten, zou dat enkel leiden tot deflatie en een slabakkende economische groei.

'WHATEVER IT TAKES'

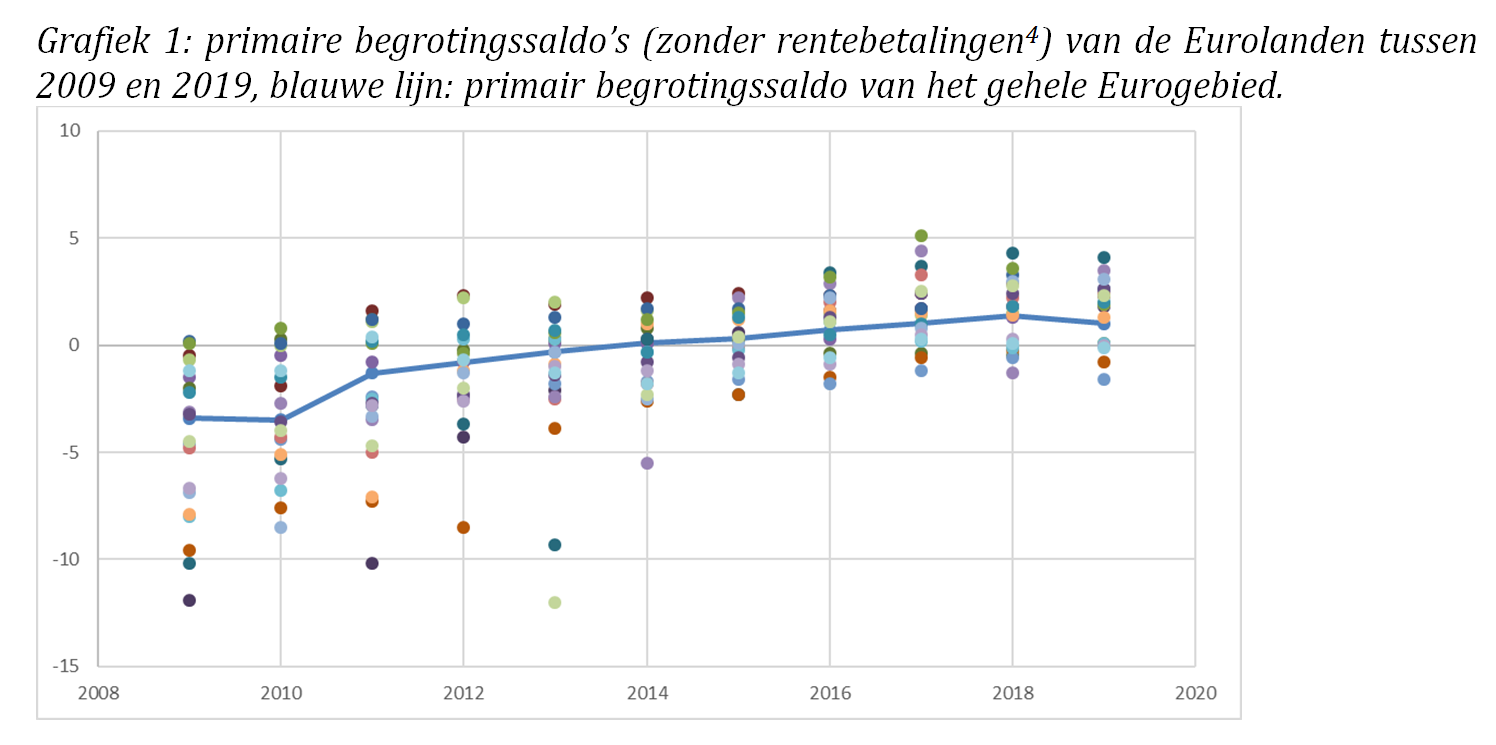

Die analyse bleek in de jaren daarna volledig correct. Nadat ook Italië, Spanje, Portugal en Ierland in de problemen kwamen, reageerden de dominante lidstaten – met Duitsland voorop – door de begrotingsregels te verstrengen. Voortaan moest de begroting altijd in evenwicht zijn. Enkel als er een crisis was, mocht daar van afgeweken worden. Dat had een duidelijke impact. De meeste lidstaten bouwden snel primaire begrotingsoverschotten op en gingen onder een tekort van 3% bbp.

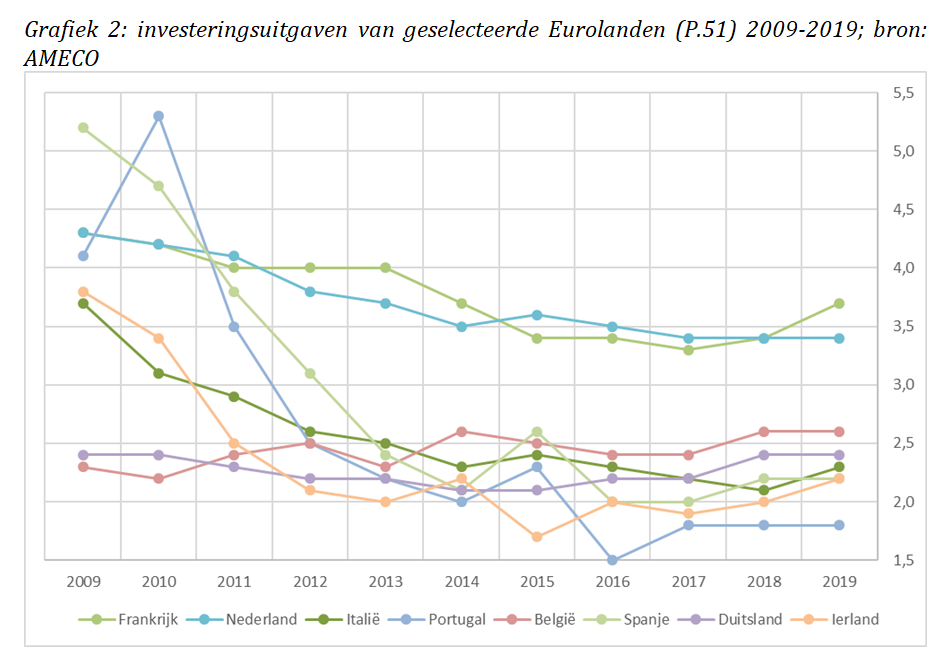

Maar dat bracht weinig zoden aan de dijk. Hoewel de begrotingsregels hun effect op het gedrag van de lidstaten niet hebben gemist, werd de eigenlijke doelstelling niet bereikt. Tussen 2009 en 2019 daalde de schuldenlast van de lidstaten slechts met gemiddeld 3%, ondanks alle besparingen (Grafiek 1). De groei vertraagde veel sterker. Als iedereen tegelijkertijd begint te saneren, krimpt de vraagzijde van de economie in. De uitgaven van één sector in de economie (de overheid) zijn immers de inkomsten van de andere (gezinnen, bedrijven en het buitenland). Aangezien bijna alle lidstaten gelijktijdig begonnen te besparen, werd de recessie verergerd. Bovendien werd een groot deel van die besparingen gezocht bij investeringen (Grafiek 2). De uitgaven voor nieuwe wegen, sporen, of scholen werden teruggeschroefd. Die uitgaven zijn de groei van morgen. Voor alle duidelijkheid: dat is niet omdat regeringen perfide zijn. Ze deden exact waar de regels hen toe dwongen: kortetermijndenken. De begrotingsregels waren zo een perfect recept om toekomstige groei te vernietigen. Zo daalden de Europese publieke investeringen tussen 2009 en 2013 met bijna 1% van het bbp: meer dan 110 miljard.

Tussen 2009 en 2019 daalde de schuldenlast van de lidstaten slechts met gemiddeld 3%, ondanks alle besparingen. De groei vertraagde veel sterker.

Alle begrotingsregels, fondsen en bilaterale leningen die de lidstaten optuigden, leverden geen weg uit de crisis op. Integendeel: zeker de Griekse economie werd volledig geruïneerd door de gekoppelde voorwaarden.5 Men bleef speculeren tegen de overheidsschulden van de zwakste. Pas toen Mario Draghi in 2012 zei dat hij 'whatever it takes' zou doen om de Euro niet te laten barsten, kalmeerden de markten.

Dat alle lidstaten samen begonnen te besparen, had nog een destructief neveneffect. Door het instorten van de publieke investeringen en de neerwaartse druk op de vraagzijde in de economie verdween de inflatie en volgde een decennium nulrentebeleid. Tijdens die jaren groeide een academische consensus dat het Europese economische beleid anders moest. De focus op jaarlijkse begrotingsevenwichten bleek nutteloos. Zoals altijd werd de indicator belangrijker dan de doelstelling. Lidstaten streefden geen houdbare begroting op lange termijn na, maar keken elk jaar welk onderhoud ze konden uitstellen, welke kazerne ze konden verkopen of welke belasting ze vroeger konden innen. Daarnaast kon de druk om de EU uit een dreigende deflatie te halen niet enkel van het orthodoxe monetair beleid6 komen: er moest opnieuw worden geïnvesteerd.

SOCIALISTEN MOETEN VOORKOMEN DAT DE GESCHIEDENIS ZICH HERHAALT

Covid-19 maakte komaf met alle zekerheden. De lidstaten beseften al snel dat ze samen door de crisis moesten komen, en dat een economische instorting in één lidstaat een onstuitbaar domino-effect zou hebben. Er werd een stevig Europees investeringsfonds opgetuigd, waarvoor de lidstaten samen krediet opnamen. Er kwamen ook leningen om tijdelijke werkloosheidssystemen te financieren. De relance lukte wonderwel. In de zomer van 2021 kwamen echter de eerste economische schokken. Schepen zaten massaal vast in China. Koude winters in Azië en een dalende productie zorgden voor te weinig aardgas. Toen de schok bedwongen leek, kwam de inval van Rusland in Oekraïne. De inflatie steeg door naar absurde hoogtes die we niet meer zagen sinds begin jaren 1980.

Te midden van dat geweld kwam de Europese Commissie met een voorstel voor nieuwe begrotingsregels waar een hoop goede dingen in staan. Zo gaan we niet meer elk jaar kijken of de begroting in evenwicht is, maar mikken we op een daling van de schuldenlast binnen 4 jaar. Dat kan verlengd worden tot 7 jaar als er voldoende investeringen én hervormingen worden uitgevoerd die de economie van de lidstaat versterken. De focus op het jaarlijkse saldo wordt vervangen door een uitgavennorm – die ook kan worden gerespecteerd door de inkomsten structureel te verhogen.

Bij de nieuwe Europese begrotingsregels houden de magische getallen (60% en 3%) uit het Verdrag van Maastricht hun mythische status.

Daar houdt het echter op met de positieve kanten. De magische getallen (60% en 3%) uit het Verdrag van Maastricht houden hun mythische status. Landen met een begrotingstekort boven de 3% moeten hun schuld jaarlijks met minstens 0,5% van het bbp verminderen en de overheidsuitgaven mogen niet sneller groeien dan de reële economie. Investeringen krijgen geen andere behandeling. De focus zal weliswaar niet langer op het jaarlijkse evenwicht liggen. Maar als de regels worden geactiveerd, zullen alle lidstaten wel tezelfdertijd een restrictief begrotingsbeleid beginnen voeren. Dat is vragen om problemen.

DE EU MOET MEER OP EIGEN BENEN LEREN STAAN

De nieuwe regels staan haaks op de grote uitdagingen waar de EU voor staat én haaks op de ambities die ze zelf naar voren schuift om daar het hoofd aan te bieden. Te beginnen met het klimaat. Met Fit for 55 wil de EU tegen 2050 klimaatneutraal worden, met als tussentijdse doelstelling om tegen 2030 de netto-uitstoot van broeikasgassen met 55% te verminderen. Dat vraagt enorme investeringen van de lidstaten in onder andere hernieuwbare energie, duurzame mobiliteit, renovatie en isolatie van woningen en gebouwen. Al zeker als we de gewone man niet willen laten opdraaien voor de factuur. Jaarlijks zal er naar schatting 260 miljard euro extra geïnvesteerd moeten worden. Dat is 1,8% van het bbp van de EU, terwijl de publieke investeringen gemiddeld rond de 3% bbp schipperen.

Daarnaast heeft de oorlog in Oekraïne en de gespannen geopolitieke relaties tussen grote machtsblokken als de VS, Rusland, EU en China het debat rond 'strategische onafhankelijkheid' nieuw leven ingeblazen. Kort samengevat, komt het erop neer dat de EU meer op eigen benen moet leren staan en niet langer afhankelijk kan zijn van andere delen van de wereld, met regimes die het niet altijd even goed voor hebben met ons.

Denk aan de afhankelijkheid van olie en gas uit Rusland of strategische grondstoffen zoals zeldzame aardmetalen, die vandaag voor 98% uit China komen en die we broodnodig hebben om de klimaattransitie door te voeren. Ook daar heeft de EU oplossingen voor bedacht. De Net Zero Industry Act en de Critical Raw Materials Act moeten er beiden voor zorgen dat we die afhankelijkheid in sneltempo afbouwen en we opnieuw meer produceren en ontginnen in Europa. Geen dag te vroeg, want door de Inflation Reduction Act van Joe Biden dreigen de VS de Europese productiecapaciteit te dwarsbomen. Zo kondigde Volkswagen al aan haar nieuwe batterijfabriek niet te bouwen in Oost-Europa, zoals eerder gepland, maar in Canada. Volgens een studie van Transport & Environment staat twee derde van de geplande investeringen in batterijproductie in Europa onder druk door het Amerikaanse steunpakket.

Maar het gaat verder dan het klimaat, industrie en grondstoffen. De oorlog op Europese bodem en het debat rond strategische onafhankelijkheid heeft ook de roep naar extra investeringen in defensie doen toenemen. Op de NAVO-top in Madrid van juni 2022 herbevestigden de lidstaten de afspraak om jaarlijks 2% van hun bbp te investeren in defensie. De Europese landen spraken tevens af om die investeringen gecoördineerd te doen om op die manier in de richting van een Europees leger te evolueren.

De nieuwe begrotingsregels dreigen ons te weinig ruimte te geven om de ambitieuze plannen van de EU te ontvouwen.

GIGANTISCHE INVESTERINGEN NODIG

Deze uitdagingen zijn niet te ontkennen of onderschatten. De manier waarop we er het hoofd aan bieden, bepaalt de toekomst van de EU en onze plaats in de wereld. Dat vergt gigantische investeringen. De nieuwe begrotingsregels dreigen ons te weinig ruimte te geven om die ambitieuze plannen te ontvouwen. De focus bij werkende begrotingsregels moet liggen op houdbaarheid op lange termijn. Daar zijn verschillende zaken belangrijk voor: de evolutie van de lopende uitgaven, de inkomsten, maar vooral de sociale en economische capaciteit van een lidstaat.

Ook daarom is het absoluut cruciaal dat er opnieuw meer investeringen komen. Dat zou kunnen door een Europees investeringsfonds of een andere behandeling van investeringsuitgaven in het begrotingssaldo. Door productieve investeringen uit het saldo te houden, of door lidstaten investeringen te laten afschrijven over meerdere jaren. Essentieel is dat ook sociale investeringen worden meegenomen: zo zijn uitgaven in onderwijs of kinderopvang productieve uitgaven par excellence. Daarom moet dit voorstel terug naar de tekentafel. Socialisten moeten erover waken dat de geschiedenis zich niet herhaalt.

EINDNOTEN

- "(...)Journalists found that the 3 percent limit was "invented" by two low-rank young officials in the French Ministry of Finance in 1981 (...)There was no economic rationale behind the number 3, as the inventors told the journalists. The French negotiators of the Maastricht Treaty used this number, specifically Jean-Claude Trichet, at the time Finance Minister; the Germans agreed (...) Later, the justification for the 3 percent rule was seen as a safeguard for price stability against fears of inflationary borrowing in individual countries, and a deterrent tor Keynesian deficit spending rejected by the then prevalent supply-side economics" in Thiewe, J. Why 60 and 3 percent? European debt and deficit rules – critique and alternatives (link)↑

- Giavazzi & Baldwin, "the eurozone crisis: a consensus view of the causes and a few possible solutions" (link)↑

- De Grauwe, P. "Governance of a fragile Eurozone" (link)↑

- Dit is een indicator die weergeeft of het begrotingsbeleid van de lidstaten restrictief dan wel expansief is, e.g. lidstaten hebben op korte termijn weinig impact op hun rentekosten, wel op hun primair begrotingssaldo.↑

- Die voorwaarden die hiertoe leidden bestonden voornamelijk uit besparingen en 'hervormingen' van de arbeidsmarkt zoals een verlaging van het minimumloon met 25% en een verbod op centraal onderhandelde CAO's. De capaciteit van de Griekse economie is nog steeds 20% onder het niveau van 2010, het gemiddelde loon een kwart lager. Dat in die omstandigheden over "een grote ommekeer" wordt gesproken, getuigt van een stuitend cynisme, zie o.a. FT, "Greece's 'greatest turnround': from junk to investment grade" (link)↑

- Verschillende auteurs pleitten voor een heterodox monetair beleid om de deflatie te bestrijden, maar ook om prioritair groene investeringen te financieren. Deze voorstellen liggen buiten de scope van dit artikel. Zie o.a. Vermeiren, M. & van Doorslaer, H., "Nieuwe tijden voor monetair beleid? Centrale banken na Corona" (link)↑

Abonneer je op Samenleving & Politiek

Het magazine verschijnt 10 keer per jaar; niet in juli en augustus.

Proefnummer? Factuur? Contacteer ons via

info@sampol.be

of op 09 267 35 31.

Het abonnementsgeld gaat jaarlijks automatisch van je rekening. Het abonnement kan je op elk moment opzeggen. Lees de

Algemene voorwaarden.

Je betaalt liever via overschrijving?

Abonneren kan ook uit het buitenland.

*Ontdek onze SamPol draagtas.