Te veel mensen kampen met schulden die ze niet kunnen afbetalen. Sedert 1 januari 1999 kunnen deze mensen beroep doen op een regeling om hun schulden collectief aan te pakken. Dit is een erg goede zaak. Maar daarmee zijn zeker niet dat alle afbetalingsproblemen van de baan. Mensen moeten vooral minder verleid worden tot het aangaan van allerlei aankopen op krediet. Daarvoor zijn nog bijkomende maatregelen noodzakelijk.

Een voorbeeld

Jos is een gelukkige veertiger. De verbouwingswerken aan zijn weliswaar bescheiden, maar toch eigen woning zijn bijna rond. Jos werkt op een rendabele vestiging van een multinationale onderneming en meent dus inkomenszekerheid te hebben. Zijn vrouw werkt halftijds. Zijn oudste zoon begint zijn eerste jaar universiteit en zijn jongste bereidt zich voor op een muzikale carrière aan het conservatorium. Maar dan gebeurt wat niemand verwachtte. Het bedrijf waar hij werkt wordt gesloten; de productie kan elders rendabeler gebeuren.

Het gezin van Jos moet nu zien rond te komen met zijn werkloosheidsvergoeding en het bescheiden inkomen van zijn vrouw. Een eenvoudige rekensom leert hem dat de afbetalingen, niet alleen voor zijn woning, maar ook voor de piano van de jongste, op lange termijn niet meer haalbaar zijn. Toch besluit hij niet te wanhopen: na regen komt zonneschijn. Maar België zou België niet zijn, mocht de zon niet iets langer op zich laten wachten dan gehoopt.

De eerste aanmaningen van de bank blijken, na een gesprek met de bankdirecteur, nog enige tijd uitgesteld te kunnen worden. De verkoper van de piano is echter onverbiddelijk. Hij dreigt ermee de piano in beslag te laten nemen. Gelukkig heeft Jos in de Streekkrant een advertentie ontdekt. Fixit, een kredietmaatschappij, maakt zich sterk dat ze in een handomdraai mensen uit hun geldnood helpt. Bij Fixit kan hij zonder al te veel formaliteiten het bedrag lenen dat hij nodig heeft voor de verdere afbetaling van de piano; weliswaar aan een woekerinterest, maar dat zijn zorgen voor later…

De zorgen komen echter veel vroeger dan verwacht. Doordat het gezin de telefoonrekening al enkele maanden niet meer betaald heeft, kan hij zijn GSM niet meer gebruiken. Dat vindt hij niet zo erg, hij had toch al besloten hem niet meer te gebruiken. Maar ook zijn gewone telefoon blijkt alleen nog oproepen te kunnen aanvaarden. Vanaf dat ogenblik stapelen de problemen zich op: de bank dreigt opeens toch beslag te zullen leggen op zijn woning; er komt een gerechtsdeurwaarder om zijn inboedel op te schrijven - hij ‘vergat’ immers zijn belastingen te betalen - en zijn oudste zal geen examens kunnen afleggen want het inschrijvingsgeld voor de universiteit is nog niet betaald…

Vroeger had Jos er nooit bij stilgestaan hoeveel facturen er maandelijks betaald moeten worden. Waarom zou hij ook: alles werd op tijd en stond betaald. Nu kan hij alleen nog de ene schuld aflossen door een andere schuld te creëren. Hij is samen met zijn gezin in een uitzichtloze situatie beland.

Het gezin van Jos is een uitzondering, denkt u? Toch niet. Dit kan iedereen overkomen. Tal van gezinnen in ons land bevinden zich in een situatie van overmatige schuldenlast. De ernst van het probleem wordt de laatste jaren steeds meer erkend. Jammer genoeg zijn er geen volledige gegevens beschikbaar over de omvang van de schuldproblemen bij particulieren. Toch zijn er cijfers te vinden die een aanduiding geven, onder meer bij de centrale gegevensbank van de Nationale Bank van België, die belast is met de registratie van betalingsachterstanden inzake consumentenkrediet en hypothecair krediet. Voor achterstand in de afbetaling van consumentenkrediet waren in december 1998 337.120 personen geregistreerd; voor achterstand in de afbetaling van hypothecair krediet waren er dat in dezelfde maand 60.673.1 Bij deze cijfers moet men wel voor ogen houden dat niet iedere geregistreerde betalingsachterstand noodzakelijk wijst op een schuldprobleem. Aan de andere kant blijven de cijfers beperkt tot schulden voortvloeiend uit consumentenkrediet en hypothecair krediet. Schulden van gezinnen hebben nochtans dikwijls een andere oorsprong, zoals achterstallige huur, achterstallige gas- en elektriciteitsrekeningen, belastingschulden.

Schulden en schuldenoverlast

Schulden gaan vaak hand in hand met armoede: wie arm is, wordt vaak in die situatie gevangen gehouden door een opeenstapeling van schulden. Maar niet alleen de armsten van de samenleving hebben schulden. Schuldproblemen blijken voor te komen bij mensen uit zowat alle lagen van de bevolking. Wellicht hangt dat samen met ons economisch model dat mensen een hoog consumptiepatroon als ideaal voorspiegelt, terwijl de inkomensonzekerheid toeneemt. Kredietverstrekkers spelen in hun publiciteit schaamteloos in op de consumptiedrang. Een gebrek aan financiële middelen mag je niet beletten te kopen wat je wil, zo voeren zij aan. Bij hen kan men immers tegen gunstige voorwaarden een lening aangaan. Daardoor gaan sommige mensen meer uitgeven dan zij zich kunnen permitteren. Anderzijds kan ook verlies van inkomsten aan de oorsprong liggen van geldproblemen. Significant is bijvoorbeeld dat schuldproblemen veelal opduiken bij werknemers die het slachtoffer werden van bedrijfssluitingen of herstructureringen in de onderneming. Verder kunnen diverse tegenslagen, zoals ernstige gezondheidsproblemen of onverwachte uitgaven tot betaalmoeilijkheden leiden.

De collectieve schuldenregeling

Mensen met schuldproblemen doen doorgaans grote inspanningen om op eigen kracht uit hun probleemsituatie te geraken. Hun inspanningen gaan echter vaak teniet, omdat zij geen kans krijgen om een afbetalingsregeling uit te werken die rekening houdt met al hun schulden. Iedere schuldeiser kan immers individueel stappen tegen de schuldenaar ondernemen, zonder rekening te moeten houden met de regeling die eventueel met een andere schuldeiser tot stand is gekomen.

Er is dus nood aan een regeling die de globale financiële situatie van de schuldenaar herstelt. Reeds sedert 1991 werden daartoe in het parlement diverse voorstellen geformuleerd. Op basis daarvan werd in een subcommissie van de Kamer van Volksvertegenwoordigers een compromis bereikt. De overeengekomen tekst werd in een latere fase door de regering overgenomen en vormde de basis voor de wet betreffende de collectieve schuldenregeling.2 Deze wet is in werking getreden op 1 januari 1999.

Krachtlijnen

Personen met schuldproblemen hebben voortaan het recht om voor een collectieve regeling van hun schulden te verzoeken. Deze mogelijkheid staat open voor particulieren (dus geen verenigingen), die hun woonplaats in België hebben. Zij mogen geen handelaar zijn; voor handelaars bestaan immers specifieke regelingen zoals het gerechtelijk akkoord en het faillissement. Het verzoek wordt aanvaard wanneer de schuldenaar blijvend niet in staat is om zijn opeisbare en nog te vervallen schulden te betalen. Tijdelijke betaalmoeilijkheden komen dus niet in aanmerking. En de schuldenaar die zich met opzet onvermogend heeft gemaakt, komt niet in aanmerking voor een collectieve schuldenregeling.

Het doel van de regeling is het herstel van de financiële toestand van de schuldenaar. Daartoe zijn bepaalde maatregelen noodzakelijk (zoals uitstel van betaling, vermindering van de rentevoet, …), die worden opgenomen in een aanzuiveringsregeling. Deze aanzuiveringsregeling moet de schuldenaar in staat stellen in de mate van het mogelijke zijn schulden te betalen en hem en zijn gezin een menswaardig bestaan te waarborgen.3 Het herstel van de financiële toestand van de schuldenaar kan enkel worden gerealiseerd wanneer de regeling betrekking heeft op alle schulden. Er wordt geen onderscheid gemaakt naargelang de aard of de oorsprong van die schulden.

De collectieve schuldenregeling is een gerechtelijke procedure, die op gang wordt gebracht door het indienen van een verzoekschrift bij de beslagrechter. In het verdere verloop kunnen we drie fasen onderscheiden. In een eerste fase onderzoekt de rechter of de verzoeker al dan niet voldoet aan de toelaatbaarheidsvoorwaarden en spreekt hij zich uit over de toelaatbaarheid van het verzoek.

Wanneer het verzoek toelaatbaar is, wordt een minnelijke fase doorlopen waarin wordt geprobeerd overeenstemming tot stand te brengen tussen de schuldenaar en zijn schuldeisers. Dit gebeurt met de medewerking van een schuldbemiddelaar die door de rechter is aangeduid. Wanneer de schuldbemiddelaar erin slaagt de partijen tot een akkoord over een aanzuiveringsregeling te bewegen, neemt de rechter dit op in zijn vonnis. Wanneer geen akkoord kan worden bereikt, legt de bemiddelaar het dossier voor aan de rechter, die de zaak onderzoekt en de partijen hoort. De rechter kan de partijen dan bij vonnis een aanzuiveringsregeling opleggen, waarvan hij de inhoud vaststelt. De gerechtelijke aanzuiveringsregeling is opgevat als een soort stok achter de deur, om de partijen ertoe aan te zetten reeds in de minnelijke fase tot een akkoord te komen. Ten slotte wordt in de wet ook het beginsel van de kwijtschelding van schulden aanvaard. Er werd geoordeeld dat in de meest uitzichtloze gevallen, waarin gewone maatregelen zoals betalingsuitstel geen soelaas bieden, in een derde fase de gedeeltelijke kwijtschelding van de schuld in hoofdsom mogelijk moet zijn. De kwijtschelding is niet pijnloos: er moet worden overgegaan tot de verkoop van de goederen van de schuldenaar en de schuldenaar moet een aanzuiveringsregeling naleven.

Is het probleem daarmee opgelost?

Voor het eerst in de Belgische rechtsgeschiedenis wordt het mogelijk dat particulieren die betalingsmoeilijkheden hebben een procedure op gang brengen om op een geordende en waardige wijze uit hun schuldsituatie te geraken. Hiermee wordt een opmerkelijke uitzondering ingevoerd op de traditionele visie van het burgerlijk en gerechtelijk recht, dat er in hoofdzaak op gericht is schuldeisers instrumenten te geven om hun schulden individueel in te vorderen. Dat is een onbetwistbaar een enorme stap vooruit.

Toch zijn er ook minpunten. Wie de wet overloopt, kan bijvoorbeeld niet om de vaststelling heen dat de collectieve schuldenregeling juridisch uitermate complex is. Wellicht is dat voor een stuk onvermijdelijk, maar een verregaande juridisering bemoeilijkt sterk de toegang tot de procedure. Dat is belangrijk, want een gedeelte van de mensen voor wie de collectieve schuldenregeling bedoeld is, behoort tot die sociale klassen die het gerecht veelal als vreemd of zelfs vijandig beschouwen. Het is dan ook merkwaardig dat de regeling in het beslagrecht werd ingevoegd; dat nochtans heel andere doelstellingen dient. Het verzoek om een collectieve schuldenregeling moet worden ingediend bij de beslagrechter en niet bij de vrederechter, terwijl juist de vrederechter een lagere toegangsdrempel heeft. In de praktijk hebben hulpverleners uit de sociale sector dus een belangrijke taak te vervullen, want de reële impact van de wet zal afhankelijk zijn van de mate waarin zij naar de doelgroep wordt vertaald.

Verder is het nog maar de vraag of de openbare centra voor maatschappelijk werk en de instellingen voor algemeen welzijnswerk, die erkend werden om schuldbemiddeling uit te voeren, van de Vlaamse overheid ook de middelen zullen krijgen om hun dienstverlening uit te bouwen. De federale overheid van haar kant is nog steeds niet overgegaan tot de organisatie van het fonds dat in een aantal gevallen de schuldbemiddelaar in het kader van de collectieve schuldenregeling vergoedt. De oprichting van dat fonds werd nochtans in de wet voorzien.

Preventie

Het is goed dat mensen met schuldproblemen nu een uitweg geboden wordt. Dat neemt niet weg dat voorkomen beter blijft dan genezen. En dat kan alleen als er nog andere dingen veranderen. Zelfs het meest ambitieuze beleid inzake opvang van mensen met schuldproblemen zal immers weinig zoden aan de dijk zetten, zo lang economische en sociale mechanismen die de schuldproblemen in de hand werken, blijven bestaan. Hieronder sommen wij een aantal maatregelen op.

Buitensporige reclame voor kredietverstrekking moet aan banden worden gelegd. Het volgende voorbeeld van een aankondiging in een reclameblad maakt snel duidelijk wat wij bedoelen: “Snel geld nodig? - Kredietmaatschappij X leent geld voor elk doel! Beslissing op 20 minuten!! Bel eerst naar ons, als wij het niet kunnen, kan niemand het!” De soms agressieve reclamecampagnes van sommige kredietgevers en het gemak waarmee soms krediet wordt verleend aan mensen die al duidelijk met financiële problemen te kampen hebben, vragen om een strenge aanpak. De gezinnen die op die manier in moeilijkheden worden gebracht, zijn te talrijk om dit te blijven tolereren. Het gevolg dat een bepaald aantal schuldenaars in blijvende betalingsproblemen geraakt, wordt door dergelijke kredietmaatschappijen overigens reeds op voorhand ingecalculeerd.

Wanneer een kredietgever overweegt een lening te verstrekken aan een consument heeft hij er belang bij zich een idee te vormen over de mogelijkheden van de consument om die lening terug te betalen - tenminste als hij zijn taak op behoorlijke wijze ter harte neemt.

Bij de Nationale Bank van België werd een centrale gegevensbank opgericht waar betalingsachterstanden inzake consumentenkrediet en hypothecair krediet worden geregistreerd. Zo kan een kredietgever steeds nagaan of een bepaalde kredietaanvrager op dat moment al dan niet betalingsachterstallen heeft in die vormen van krediet. De wet op het consumentenkrediet verplicht de kredietgever vooraf de centrale gegevensbank van de Nationale Bank van België te raadplegen. De kredietgever mag de consument in kwestie slechts een kredietaanbod voorleggen wanneer hij, onder meer op basis van de gegevens uit deze raadpleging, redelijkerwijze moet aannemen dat die consument zijn verplichtingen zal kunnen nakomen. Reeds lang vragen consumentenorganisaties en organisaties uit de vierdewereldbeweging dat deze negatieve gegevensbank wordt omgevormd tot een zogenaamde ‘positieve gegevensbank’. Hierin zouden dan niet alleen de betalingsachterstallen, maar tevens alle aangegane schulden worden geregistreerd. De kredietgevers kunnen - en moeten - bijgevolg de totaliteit van de kredietschulden nagaan vooraleer zij een nieuw krediet toekennen. Op die manier zal het voor hen veel moeilijker worden om lichtzinnig krediet toe te kennen aan mensen die al een zware schuldenlast dragen, zonder dat zij hierbij hun eigen aansprakelijkheid in het gedrang brengen. De kredietsector verzet zich echter al jaren tegen de invoering van zo’n positieve kredietcentrale, ondanks de brede steun die de idee geniet.De nalatigheidsintresten en de schadebedingen moeten worden beperkt. Kredietmaatschappijen bedingen vaak hoge schadevergoedingen ingeval van wanbetaling door de kredietnemer. Doorgaans behouden zij zich het recht voor om in geval van wanbetaling door de schuldenaar de onmiddellijke betaling van alle nog niet vervallen termijnen te eisen. Ter vergoeding van de vertraging in de betaling wordt de betaling van een nalatigheidsintrest gevraagd. Daarboven wordt dan nog eens een hoog schadebeding bedongen. Vooral van deze laatste vergoeding moet men zich afvragen welke (potentiële) schade erdoor wordt gedekt. In het jaarlijkse kostenpercentage dat de consument wordt aangerekend, zijn immers al de kosten voor beheer, administratie en inning, en de verzekeringspremie inbegrepen.

De gecumuleerde schadevergoedingen plaatsen de kredietnemers, die doorgaans nalaten de precieze gevolgen van ieder beding uit de overeenkomst na te gaan, veelal voor verrassingen. In geval van betalingsachterstand verergert de toepassing van deze bedingen nog de financiële problemen. Bovendien rijst de vraag of sommige kredietgevers niet meer voordeel hebben bij de toepassing van deze schadevergoedingen dan bij een strikte naleving van de overeenkomst. Hier is een wetgevend initiatief vereist dat de nalatigheidsintresten, als schadevergoeding voor laattijdige betaling, binnen redelijke proporties houdt. De schadebedingen kunnen dan als overmatig worden beschouwd en verboden.Deficitaire beslagleggingen moeten worden verboden. Wanneer een schuldenaar zijn schuld niet meer betaalt, kan de schuldeiser, die over een rechterlijke uitspraak beschikt, een gerechtsdeurwaarder aanspreken om de schuld op te vorderen. De gerechtsdeurwaarder heeft immers de opdracht zijn ambt uit te oefenen telkens wanneer iemand hem erom verzoekt, zelfs wanneer na een solvabiliteitsonderzoek is gebleken dat de vermoedelijke kosten de vermoedelijke opbrengsten zullen overschrijden, bijvoorbeeld wanneer de verkoop van de inboedel van de schuldenaar minder opbrengt dan de kosten van deze verkoop.

Het hoeft geen betoog dat noch de schuldeiser noch de schuldenaar hierbij zijn gebaat. De opbrengsten komen uitsluitend ten goede aan de gerechtsdeurwaarder om de gemaakte kosten te vergoeden. De schuldenaar wiens inboedel aan een spotprijsje werd verkocht, is alles kwijt en blijft opgezadeld met de praktisch ongewijzigde oorspronkelijke schuld. De schuldeiser krijgt niets. In het slechtste geval moet hij zelfs het eventuele saldo van de kosten van de gerechtsdeurwaarder betalen. Om de gerechtsdeurwaarder te verbieden in dergelijke gevallen zijn medewerking te verlenen, zelfs wanneer hij hierom uitdrukkelijk door de schuldeiser wordt verzocht, is dringend een wetgevend initiatief vereist.

Tot slot

De laatste jaren is de aandacht voor de schuldenproblematiek van particulieren sterk toegenomen. Ook op wetgevend gebied is men hieraan niet kunnen voorbijgaan. De wet op de collectieve schuldenregeling biedt ongetwijfeld een uitweg voor mensen die wegens onvoorziene omstandigheden in ernstige schuldproblemen zijn geraakt. Naast deze wet is er echter dringend een beleid nodig dat afgestemd wordt op de preventie. Hiertoe moeten de economische en sociale mechanismen die schuldproblemen in de hand werken, worden aangepakt. De voorstellen die wij hier hebben gedaan kunnen daarvoor een eerste aanzet vormen. Voorwaarde daartoe is echter dat economische belangen niet langer op sociale bekommernissen primeren.

Noten

1. Statistisch Tijdschrift van de Nationale Bank van België, 1999, II.

2. Wet van 5 juli 1998 betreffende de collectieve schuldenregeling en de mogelijkheid van verkoop uit de hand van in beslag genomen goederen en Wet van 5 juli 1998 tot wijziging van de artikelen 628 en 1395 van het Gerechtelijk Wetboek, _Belgisch Staatsblad van 31 juli 1998.

3. De collectieve schuldenregeling kan bijgevolg niet worden gelijkgesteld met het “burgerlijk faillissement”. Bij een faillissement bestaat de finaliteit erin een handelaar of handelsonderneming tijdig uit het economisch verkeer te nemen met het oog op de betaling van de schuldeisers.

Samenleving & Politiek, Jaargang 7, 2000, nr. 2 (februari), pagina 19 tot 24

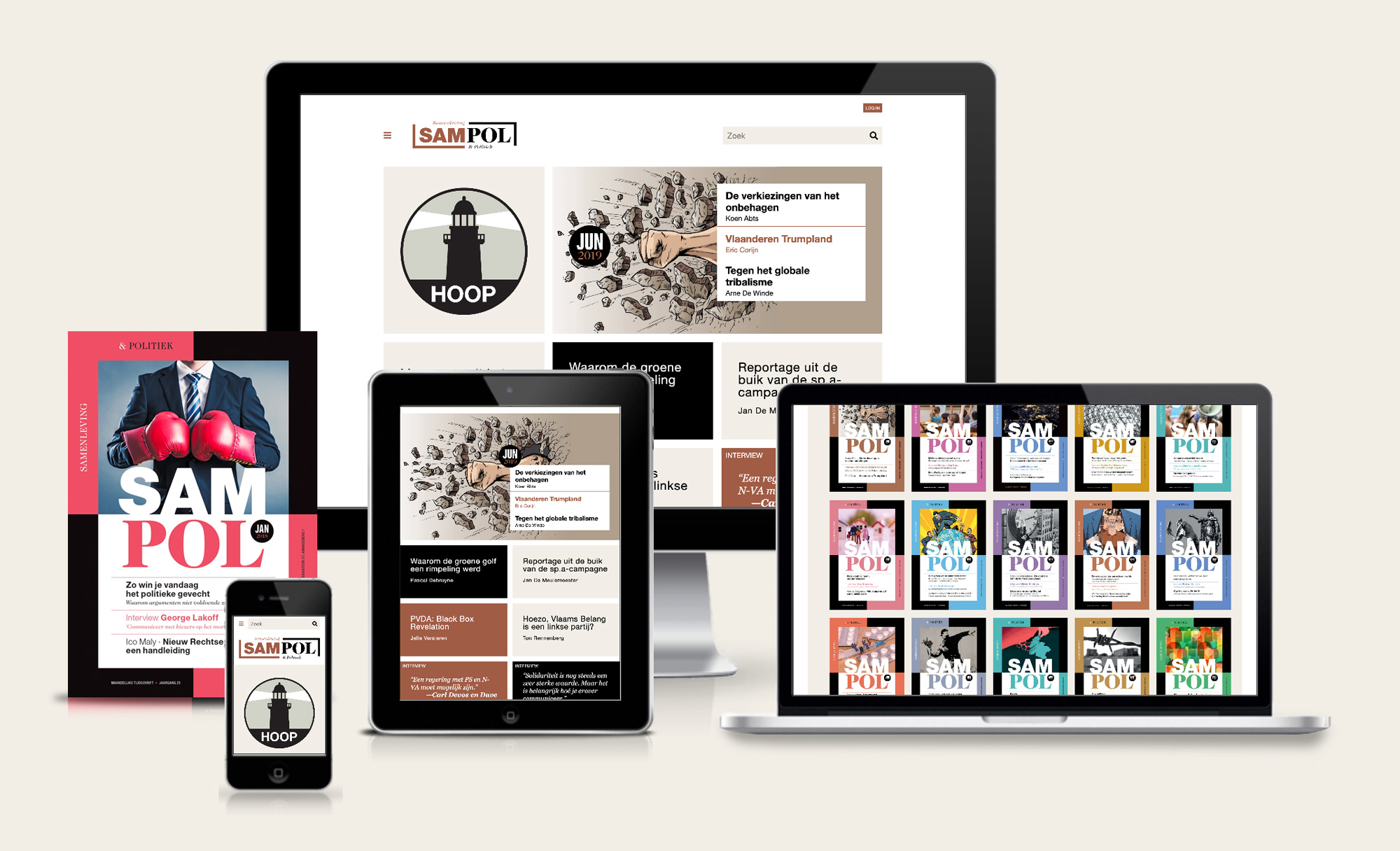

Abonneer je op Samenleving & Politiek

Het magazine verschijnt 10 keer per jaar; niet in juli en augustus.

Proefnummer? Factuur? Contacteer ons via

info@sampol.be

of op 09 267 35 31.

Het abonnementsgeld gaat jaarlijks automatisch van je rekening. Het abonnement kan je op elk moment opzeggen. Lees de

Algemene voorwaarden.

Je betaalt liever via overschrijving?

Abonneren kan ook uit het buitenland.

*Ontdek onze SamPol draagtas.